暗号資産 税金とは何か まずは基本からしっかり理解しよう

暗号資産 税金とは、ビットコインやイーサリアムなどの暗号資産(仮想通貨)を使って得た利益に対してかかる税金のことを指します。

日本では、暗号資産で得た利益は「雑所得」と呼ばれ、給料やアルバイト収入など他の所得と一緒に合計して税金が計算されます。

この仕組みを「総合課税」といいます。たくさん利益が出ると税率が高くなり、場合によっては最大45%もの税金がかかることもあります。

もし利益を得たのに申告をしなかった場合、追加の税金や罰金を支払うことになるため、ルールをしっかり理解しておくことがとても大切です。

暗号資産にかかる税金の種類を正しく知ろう

-

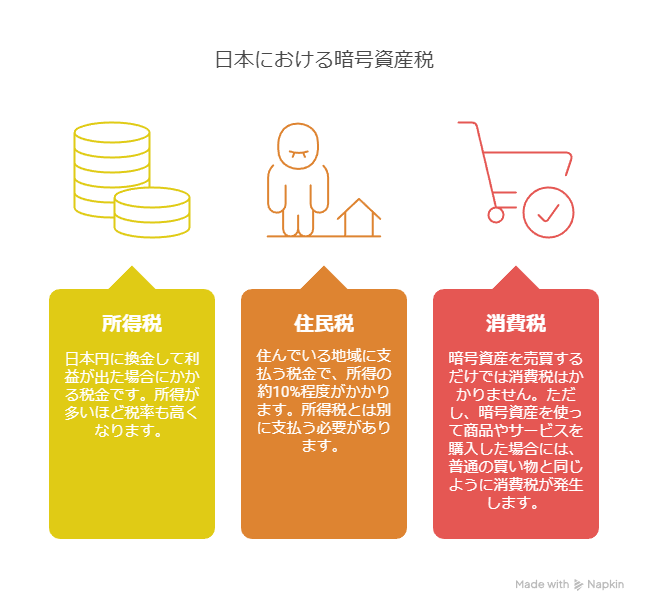

所得税

日本円に換金して利益が出た場合にかかる税金です。給料や他の所得と合わせて税金が決まるため、所得が多いほど税率も高くなります。 -

住民税

住んでいる地域に支払う税金で、所得の約10%程度がかかります。所得税とは別に支払う必要があります。 -

消費税

暗号資産を売買するだけでは消費税はかかりません。ただし、暗号資産を使って商品やサービスを購入した場合には、普通の買い物と同じように消費税が発生します。

暗号資産で税金が発生するタイミングを押さえよう

-

暗号資産を日本円やドルなどに換えたとき

-

異なる種類の暗号資産同士(ビットコインからイーサリアムなど)を交換したとき

-

暗号資産を使って商品やサービスを購入したとき

-

マイニングによって報酬を受け取ったとき

-

エアドロップ(無料配布)で暗号資産を受け取ったとき

これらの場合、たとえ現金化していなくても、利益が出た時点で税金が発生するので注意しましょう。

暗号資産の税金を正確に計算するための基本ルール

-

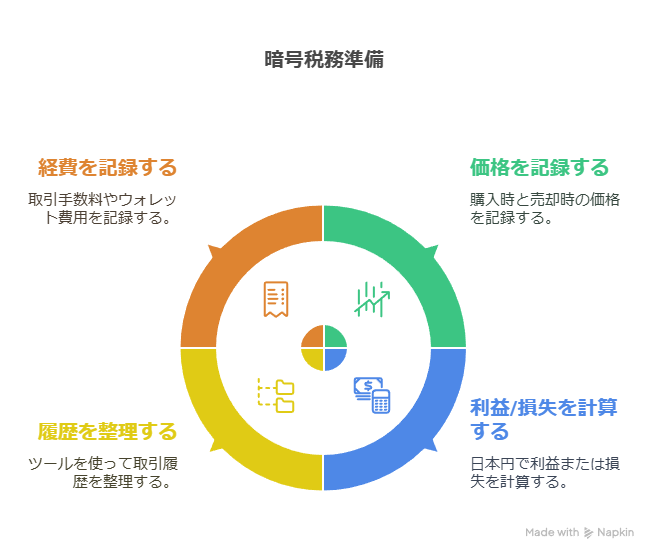

購入時の価格(取得価格)と売却時の価格を必ず記録しておくことが必要です。

-

売却または交換のたびに、いくら利益または損失が出たかを日本円換算で計算しましょう。

-

取引が多い場合は、エクセルや管理ツールで取引履歴を整理する習慣をつけましょう。

-

取引手数料やウォレット購入費用なども経費として計上できるため、必ず記録しておきましょう。

こうした記録をこまめに取っておけば、確定申告時にスムーズに対応できるようになります。

暗号資産の確定申告をスムーズに行うための具体的な準備方法

-

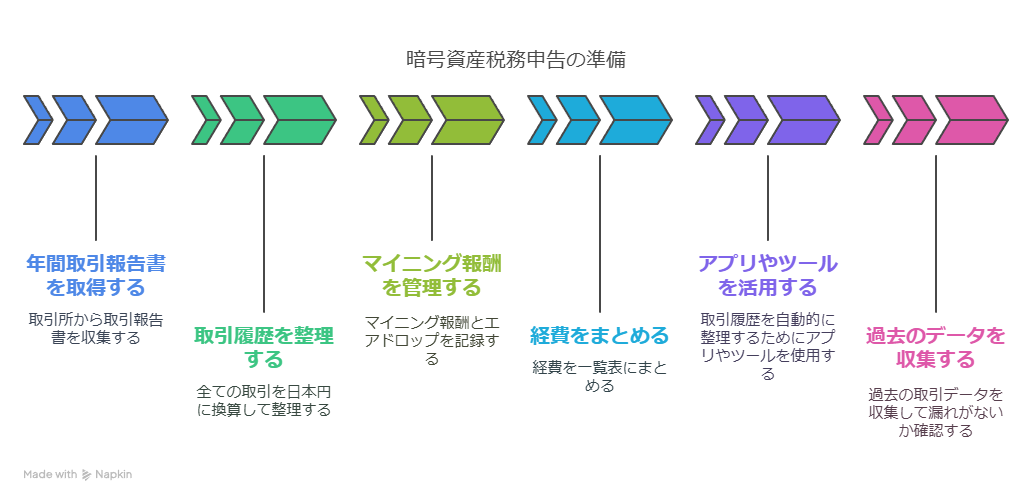

取引所から年間取引報告書を取得する

-

全ての取引履歴を日本円に換算して整理する

-

マイニング報酬やエアドロップ受取分もまとめて管理する

-

必要経費(取引手数料、ウォレット代など)を一覧表にまとめる

-

取引履歴管理用のアプリやツールを活用して自動整理する

-

過去の取引データも忘れずに集めて、漏れがないか確認する

これらの準備を早めに始めることで、確定申告の時期に焦ることなく、安心して申告ができます。

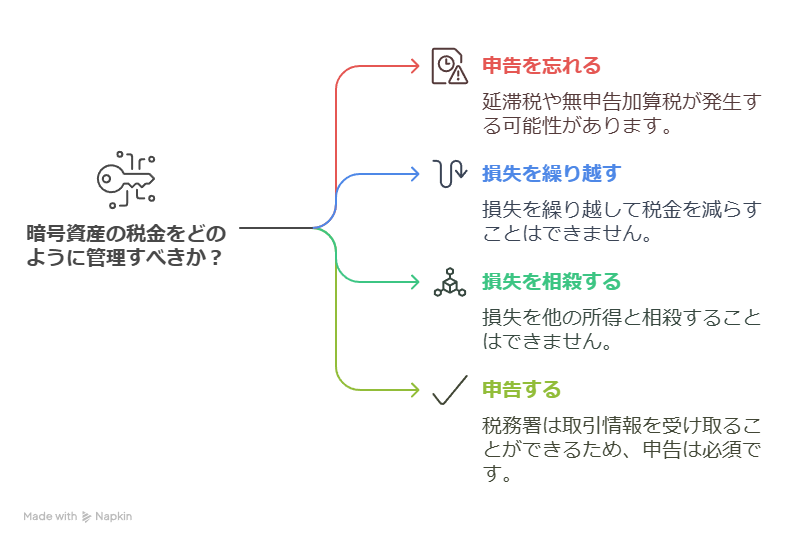

暗号資産 税金に関するよくある勘違いと注意すべきポイント

-

暗号資産をただ持っているだけでは税金はかかりません。売却や使用したときに初めて課税対象になります。

-

暗号資産の取引で損失が出ても、給料など他の所得と相殺(損益通算)することはできません。

-

暗号資産で損失が出た場合でも、翌年以降に繰り越して税金を減らすことはできません。

-

税務署は国内取引所から取引情報を受け取ることができるので、無申告は絶対にやめましょう。

-

確定申告を忘れると、延滞税や無申告加算税が発生し、余分なお金を払うことになる場合があります。

安心して暗号資産を運用していくためにも、これらの注意点をきちんと理解し、対応していきましょう。

まとめ 暗号資産 税金とは利益を得たら必ず向き合うべき重要なルール

暗号資産 税金とは、利益を得たときに必ず考えなければならない大切なルールです。正しい知識を持ち、こまめに取引記録を整理しておくことで、確定申告もスムーズに進みます。暗号資産市場はこれからも大きく成長していくと考えられます。

その中で自分の資産をしっかり守り、安心して暗号資産投資を楽しむためにも、今から税金についてしっかり勉強しておきましょう。未来の自分を守るために、今日からできる準備を始めていきましょう!

コメント